1. Wspólne oszczędzanie

Do Twoich prywatnych oszczędności dokłada się Twój pracodawca i państwo.

Do Twoich prywatnych oszczędności dokłada się Twój pracodawca i państwo.

Środki gromadzone w PPK stanowią Twoją prywatną własność. Samodzielnie możesz zdecydować kiedy i w jakiej formie skorzystasz z środków zgromadzonych w PPK.

W przypadku Twojej śmierci oszczędności zgromadzone w PPK nie przepadają. Podlegają one dziedziczeniu. Sam decydujesz, kto je otrzyma.

2% wynagrodzenia brutto

+ dobrowolnie do 2%

1,5% wynagrodzenia brutto

+ dobrowolnie do 2,5%

250 zł na powitanie

+ 240 zł co roku

Zarządzany przez instytucję finansową, wybraną w Twojej firmie

Oszczędzasz do 60-tki. Robisz jedną dużą wypłatę (25% wszystkich oszczędności), a resztę wypłacasz co miesiąc przez 10 lat. Wszystkie wypłaty są nieopodatkowane, a Twoje środki nadal pracują.

|

134 723 zł |

= | 33 681 zł | + |

964 zł |

|

Oszczędności uczestnika w momencie 60-tych urodzin |

jednorazowa wypłata |

wypłata co miesiąc (przez 10 lat) |

Przykład reprezentatywny: wysokość kapitału zgromadzonego w PPK przy założeniu, że pracownik zaczyna odkładać pieniadze w wieku 30 lat, z pensją 4000 PLN brutto, wpłaca co miesiąc 80 PLN (2% pensji) na PPK do 60. roku życia, a wpłaty pracodawcy są na podstawowym poziomie 1,5%.

Wypłacasz część pieniędzy na leczenie swoje, małżonka lub dziecka (do 25% bez obowiązku zwrotu) lub nawet 100% na mieszkanie czy dom (z obowiązkiem zwrotu) - taka wypłata jest nieopodatkowana.

Rezygnujesz przed czasem, np. po 10 latach, i wypłacasz zgromadzone środki

|

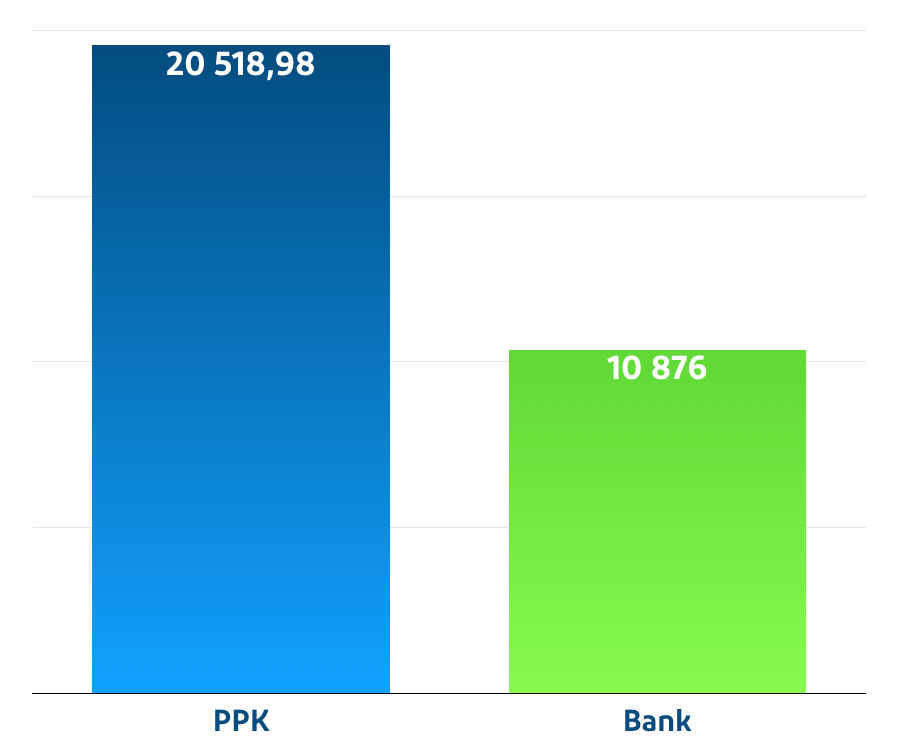

Symulacja: jeśli odkładasz 80 zł miesięcznie przez 10 lat na koncie systematycznego oszczędzania, to wypłacisz z banku 10,8 tys. zł (po zapłaceniu podatku). W tym samym czasie z PPK możesz wypłacić - jeśli zrezygnujesz z oszczędzania - 20,5 tys. zł.

20,5 tys. zł to kwota, która zostaje w Twojej kieszeni już po odliczeniu potrąceń za wcześniejszą wypłatę z PPK:

Nawet pomimo tych potrąceń oszczędzanie w PPK opłaca się niemal 2 razy bardziej niż w banku!

Kliknij i oblicz, ile Ty możesz oszczędzić

|