22 sierpnia 2022

Opracowanie przygotowane przez Manuela Tabilo, International Federation of Pension Fund Administrators (FIAP)

W sytuacjach gdy obowiązkowe składki nie wystarczają na finansowanie adekwatnych emerytur, kluczowe jest dobrowolne oszczędzanie. W przeciwieństwie do krajów, w których stało się ono istotnym uzupełnieniem obowiązkowych oszczędności, w Ameryce Łacińskiej dobrowolne oszczędzanie nie jest znacząco rozwinięte. Można je jednak stymulować. Jednym z najważniejszych czynników zwiększających wysokość dobrowolnych oszczędności jest automatyczny zapis w planach emerytalnych.

Zdaniem organizacji, w której pracuję od 15 lat, czyli Międzynarodowej Federacji Administratorów Funduszy Emerytalnych (International Federation of Pension Fund Administrators, FIAP1) – z którym całkowicie się zgadzam – rozwiązaniem problemu emerytur składkowych nie jest rozszerzanie redystrybutywnych systemów emerytalnych (pay-as-you-go) ani powrót do nich (red. systemem PAYG jest również polski system repartycyjny obsługiwany przez ZUS).

Tego typu systemy nie sprawdzają się w ujęciu długoterminowym, ponieważ ze względu na starzenie się społeczeństwa zmniejsza się liczba aktywnych pracowników, którzy mają finansować emerytury seniorów. Według danych Organizacji Narodów Zjednoczonych, w Ameryce Łacińskiej i na Karaibach stosunek populacji w wieku od 15 do 64 lat do populacji w wieku powyżej 65 lat zmniejszy się z 7,5 w roku 2020 do 3,8 w roku 20502, co oznacza spadek o 49% w ciągu zaledwie 30 lat. Sytuację pogorszy dodatkowo szara strefa. Doprowadzi to do znaczącego spadku wpływu środków do systemów redystrybutywnych, które nie będą w stanie zapewnić obywatelom adekwatnych emerytur.

Tego typu systemy nie sprawdzają się w ujęciu długoterminowym, ponieważ ze względu na starzenie się społeczeństwa zmniejsza się liczba aktywnych pracowników, którzy mają finansować emerytury seniorów. Według danych Organizacji Narodów Zjednoczonych, w Ameryce Łacińskiej i na Karaibach stosunek populacji w wieku od 15 do 64 lat do populacji w wieku powyżej 65 lat zmniejszy się z 7,5 w roku 2020 do 3,8 w roku 20502, co oznacza spadek o 49% w ciągu zaledwie 30 lat. Sytuację pogorszy dodatkowo szara strefa. Doprowadzi to do znaczącego spadku wpływu środków do systemów redystrybutywnych, które nie będą w stanie zapewnić obywatelom adekwatnych emerytur.

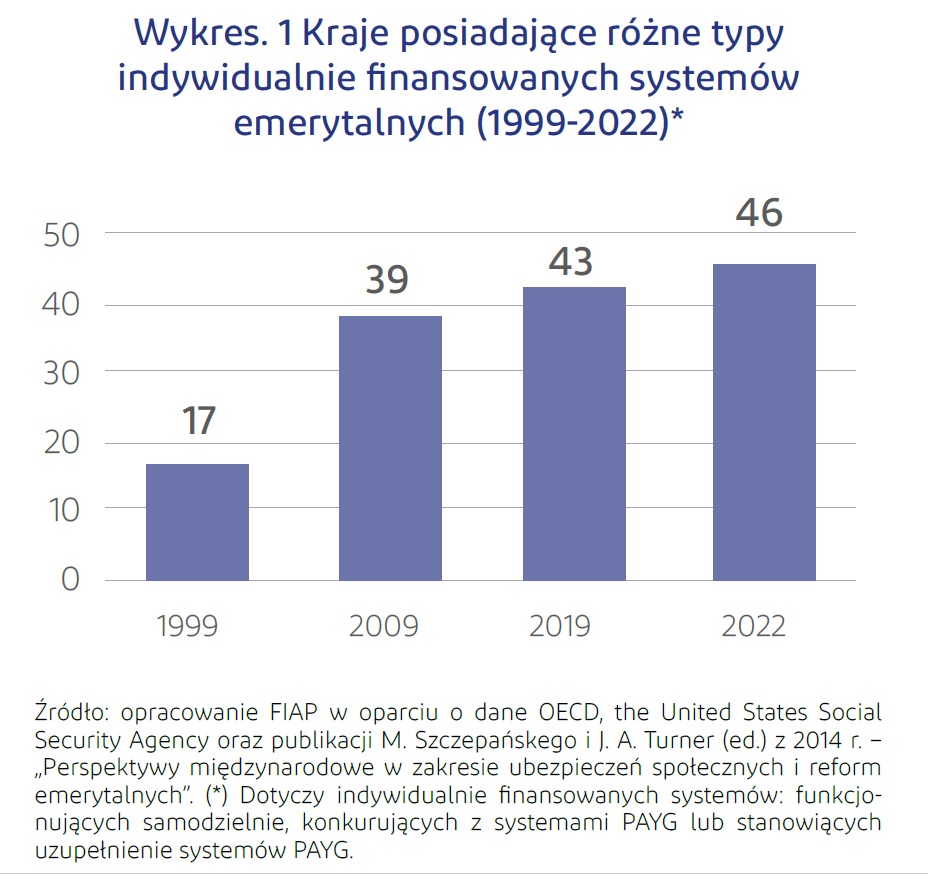

Z tego też powodu liczba krajów, które wprowadziły indywidualnie finansowane systemy emerytalne, w ostatnich dekadach znacząco wzrosła: w 1999 roku było ich 17, w 2009 roku – 39, w 2019 roku – 43, a w 2022 roku już 46. Indywidualnie finansowane systemy emerytalne stanowią zatem fundamentalną część składową adekwatnych emerytur.

Nie ma jednak wątpliwości, że ich koncepcja, parametry i podbudowa instytucjonalna wymagają dostosowania w fazie akumulacji oraz dekumulacji. Dlatego też należy wyróżnić sześć grup reform mających na celu poprawę sytuacji emerytalnej. Omawiamy je poniżej.

Zwiększenie udziału w systemie

W Ameryce Łacińskiej składki emerytalne płaci 33,8% osób aktywnych zawodowo, podczas gdy w krajach OECD odsetek ten wynosi 72,1% (ponad dwa razy więcej). Ta różnica pokazuje, że w Ameryce Łacińskiej średnio zaledwie jedna trzecia pracowników aktywnie wnosi składki do systemu emerytalnego. Zjawisko to jest bezpośrednio związane ze stopniem rozwoju gospodarczego oraz niesformalizowaniem rynków pracy w tym regionie świata.

Zwiększenie procentu osób składkujących do poziomu europejskiego oznaczałoby, że kwoty emerytur w Ameryce Łacińskiej wzrosłyby średnio ponad dwukrotnie, przy znaczącym zmniejszeniu kosztów podatkowych emerytur bezskładkowych.

Doświadczenie pokazuje, że najskuteczniejszym sposobem na zwiększenie udziału w systemie jest wprowadzenie obowiązkowych składek emerytalnych lub ustanowienie systemów quasi-obowiązkowych (z domyślnym zapisem i opcją odstąpienia). Tym niemniej, w krajach Ameryki Łacińskiej, odznaczających się wysokim poziomem nieformalności, przekraczającym nawet 60%, oraz wysokimi kosztami rekrutacji, niezbędne jest stworzenie nowych, skutecznych mechanizmów, które pozwolą zwiększyć udział w systemie i zgromadzić dodatkowe fundusze na finansowanie emerytur, np. poprzez:

- włączenie pracowników samozatrudnionych do obowiązkowego systemu emerytalnego. Kraje takie jak Urugwaj i Chile dokonały w tym względzie znaczących postępów;

- edukację emerytalną, zmniejszenie kosztów pracy i zwiększenie nadzoru nad płaceniem składek przez pracowników, czyli podjęcie działań mających na celu złagodzenie skutków czynników zmniejszających partycypację i ograniczających napływ składek emerytalnych;

- weryfikację koncepcji i wzajemnych relacji między istniejącymi programami socjalnymi w celu wyeliminowania lub ograniczenia czynników motywujących do uchylania się od opodatkowania i zaniżania opodatkowanego dochodu, a także ulepszenie świadczeń otrzymywanych w ramach innych programów ubezpieczeń społecznych, takich jak np. system opieki zdrowotnej;

- powiązanie składek z konsumpcją pracownika (finansowanie składek emerytalnych przez konsumpcję) za pomocą różnych mechanizmów, takich jak wpłacanie odsetek podatku VAT3 na indywidualne konta pracowników lub przez zasady domyślnie alokujące część konsumpcji do oszczędności indywidualnych za pomocą aplikacji technologicznych;

- wprowadzenie tzw. mikroemerytur cyfrowych w celu zwiększenia udziału w systemie, głównie w sektorach o zwiększonym poziomie niesformalizowania. W ramach prywatnych programów emerytalnych składki pracowników są zazwyczaj odejmowane od ich pensji w ujęciu miesięcznym. Ponieważ jednak grupy o niskich dochodach i pracownicy otrzymujący pensje nieregularnie mają większą skłonność do wykonywania niewielkich wpłat w elastycznych odstępach czasu, pojawiły się niedawno aplikacje do mikroemerytur4, które pozwalają uczestnikom na wpłacanie niewielkich składek na konta oszczędnościowe w odstępach dziennych i tygodniowych.

Wprowadzenie dobrze zaprojektowanych bezskładkowych programów emerytalnych

Zwiększenie udziału w systemie emerytalnym w ramach programów składkowych jest niewątpliwie największym wyzwaniem, z jakim zmaga się wiele krajów Ameryki Łacińskiej. Takiej zmiany nie da się jednak wdrożyć w krótkim czasie.

Oznacza to konieczność wprowadzenia lub udoskonalenia dobrze zaprojektowanych, uzależnionych od poziomu dochodów bezskładkowych programów emerytalnych, aby pomóc osobom starszym, którym nie przysługuje adekwatna emerytura składkowa i które nie posiadają innego dochodu lub które otrzymują emeryturę niewystarczającą na pokrycie podstawowych potrzeb w podeszłym wieku. Dlatego też kwoty emerytur bezskładkowych powinny gwarantować co najmniej minimum socjalne.

Dyskutując nad zmianami w emeryturach zapewnianych w ramach filara bezskładkowego, należy pamiętać o wszelkich ewentualnych czynnikach motywujących do zaprzestania wpłacania składek, jakie mogą się pojawić, oraz uwzględnić je w ostatecznej koncepcji tego filara. Ponadto emerytury bezskładkowe muszą być finansowane z podatków ogólnych, a nie z podatków pracowniczych, właśnie po to, aby nie zniechęcać pracowników do wpłacania składek do składkowych programów emerytalnych.

Ustanowienie technicznego mechanizmu, okresowo regulującego główne parametry systemu emerytalnego (takie jak np. stawka składki i wiek emerytalny)

Według danych Banku Światowego, średnia oczekiwana długość życia w momencie narodzin zwiększyła się w Ameryce Łacińskiej od 1980 roku do 2019 roku o niemal 11 lat, podczas gdy w krajach OECD w tym samym okresie wzrosła ona o osiem lat. Jeśli przeżycie wzrośnie, a obywatele nie zgromadzą wystarczających oszczędności (ze względu na bardzo niskie stawki składek, niewystarczającą liczbę lat wpłacania składek lub dlatego, że ustawowy wiek emerytalny nie wzrósł wraz z oczekiwaną długością życia), kwoty ich emerytur będą się zmniejszać i będą niższe niż byłyby, gdyby parametry te zostały lepiej dostosowane do celów emerytalnych i czynników wpływających na emerytury zapewniane przez system.

W obliczu takiej sytuacji, należy oczekiwać od decydentów promowania reform, mających na celu wprowadzenie niezbędnych zmian w odniesieniu do tych parametrów, aby zwiększone zostały kwoty świadczeń otrzymywanych przez pracowników po przejściu na emeryturę.

Od polityk publicznych należy oczekiwać w szczególności:

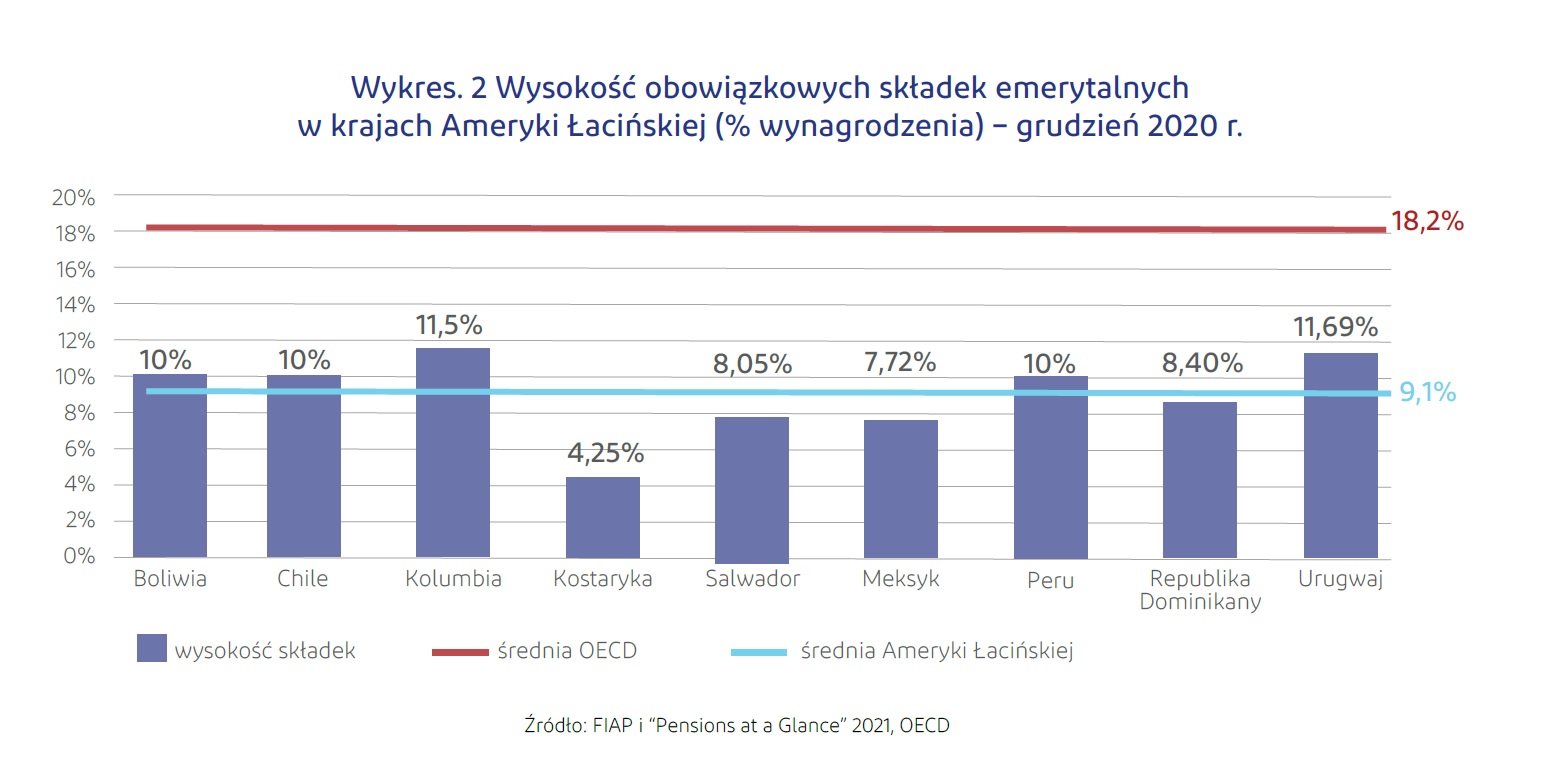

- zwiększenia stawek składek do poziomów odpowiadających celom emerytalnym. Stawki składek w krajach OECD (średni poziom: 18,2%) przewyższają dwukrotnie stawki w krajach Ameryki Łacińskiej (średni poziom: 9,1%). Istnieje pilna potrzeba, aby stopniowo zwiększać stawki składek - tak, by odpowiadały one standardom międzynarodowym i spełniały wymogi adekwatności emerytur (wykres 2);

- dostosowania wieku emerytalnego do oczekiwanej długości życia i reagowania na wyzwanie, jakim jest powszechniejsza długowieczność.

Tymczasem w ostatnich dziesięcioleciach jedynie dwa kraje Ameryki Łacińskiej dokonały regulacji parametrów w celu zwiększenia kwot emerytur. Ostatnio Meksyk przeprowadził reformę emerytalną, która m.in. stopniowo zwiększyła stawkę składek z 6,5% do 15% wynagrodzenia, zaś Salwador wprowadził reformę mającą na celu złagodzenie ryzyka długowieczności uczestników przez zastosowanie mechanizmu, który zapewnia ciągłość wypłat świadczeń po wyczerpaniu indywidualnych oszczędności (ubezpieczenie od długowieczności).

Z drugiej strony, ze względu na pandemię COVID-19, Chile i Peru w ostatnich dwóch latach zachęcały do uszczuplania oszczędności emerytalnych, co doprowadziło do masowych przedwczesnych wypłat środków emerytalnych do wykorzystania według własnego uznania w celach innych niż emerytura (bez uzależnienia od poziomu zamożności w przypadku osób, które straciły pracę lub których dochody znacząco spadły). Jest to niezwykle poważna sytuacja z punktu widzenia zabezpieczenia społecznego, ponieważ takie kroki przeciwdziałają poprawianiu sytuacji emerytalnej.

Zwiększenie zysków z inwestycji w fundusze emerytalne i ich bezpieczeństwo

Szacuje się, że różnica jednego punktu procentowego w zyskach z funduszy emerytalnych przez cały okres akumulacji przekłada się na około 25-procentowy wzrost ostatecznych kwot emerytur. Fakt ten wskazuje na potrzebę stworzenia narzędzi zwiększających zyski, przy jednoczesnym utrzymaniu ograniczonego poziomu ryzyk. Należy wziąć pod uwagę ryzyka zawodowe, finansowe, ekonomiczne, demograficzne, środowiskowe, społeczne i w obszarze zarządzania (ESG).

Pierwszym skutecznym narzędziem służącym temu celowi byłoby złagodzenie ograniczeń inwestycyjnych dla zarządzających funduszami i zwiększenie liczby kwalifikowanych instrumentów; w niektórych krajach występuje wysoka koncentracja inwestycji w publiczne i/lub krajowe papiery wartościowe z uwagi na ograniczenia ustawowe i niski poziom rozwoju rynków. Ponadto minimalne kwoty inwestycji w przypadku niektórych instrumentów powinny być zniesione.

Kolejnym proponowanym skutecznym rozwiązaniem jest włączenie aktywów alternatywnych do portfeli inwestycyjnych funduszy emerytalnych. Zapewniają one wyższy oczekiwany zysk długoterminowy niż aktywa tradycyjne (pozostające w zgodzie z oszczędnościami emerytalnymi), ponieważ są objęte premią za stałość i wykazują większą złożoność oraz, w wielu przypadkach, negatywną korelację z tradycyjnymi aktywami, co zwiększa dywersyfikację i ochronę inwestora.

Inne rozwiązania związane są z doskonaleniem koncepcji multifunduszy i opcji domyślnych (z ewentualnymi opcjami wyboru funduszu przez uczestników) oraz wprowadzeniem funduszy zdefiniowanej daty (na podstawie cyklu życiowego, wraz z ustawodawstwem określającym typ funduszu odpowiedni dla uczestników w zależności od ich wieku, bez opcji wyboru funduszu). W przypadku multifunduszy, już na wstępie muszą zostać ustalone określone zmiany funduszy dla osób, które rezygnują z wyboru lub są do niego niezdolne, odpowiednio do celów systemu emerytalnego i poziomów ryzyka uznanych za odpowiednie w czasie aktywności zawodowej pracowników oraz po ich przejściu na emeryturę.

Wspieranie dobrowolnego oszczędzania na emeryturę

Oszczędzanie dobrowolne jest kluczowe w sytuacjach, gdy obowiązkowe składki nie wystarczają na finansowanie adekwatnych emerytur. Nie jest ono jednak znacząco rozwinięte w Ameryce Łacińskiej w przeciwieństwie do innych krajów, w których stało się istotnym uzupełnieniem oszczędności obowiązkowych.

Jeśli mężczyzna rozpocznie oszczędzanie dobrowolne w wieku 30 lat, jego całkowita stopa

zastąpienia (stosunek wysokości przyszłej emerytury do ostatniego wynagrodzenia) wzrośnie o 37 punktów procentowych, a w przypadku kobiety wzrośnie ona o 32 punkty procentowe5.

Istnieje szereg czynników, które decydują o skuteczności publicznych polityk oszczędzania dobrowolnego. Do tradycyjnych czynników należą:

- zachęty ekonomiczne, zwiększające do maksimum wpływ na zapis do systemu oraz na składki. Zasady podatkowe powinny co najmniej nie zniechęcać pracowników do oszczędzania na emeryturę. Koncepcja zachęt musi uwzględniać różne podgrupy w obrębie populacji;

- zapewnienie pewnego stopnia płynności, aby umożliwić pracownikom wcześniejsze wypłaty swoich funduszy, przy jednoczesnym istnieniu środków zniechęcających, gwarantujących, że nie spowoduje to znaczącego spadku dochodu emerytalnego;

- zwiększenie konkurencji między instytucjami oferującymi produkty do dobrowolnego oszczędzania;

- kompleksowy rozwój edukacji dotyczącej ubezpieczeń społecznych oraz

- promowanie dopłat od pracodawców, aby zachęcić pracowników do płacenia składek.

Dobrowolne oszczędzanie na emeryturę można stymulować przez wprowadzenie do koncepcji programów oszczędnościowych mechanizmów behawioralnych (takich jak automatyczny zapis, obejmujący wszystkich pracowników oraz ew. osoby samozatrudnione - tak powszechny jak to tylko możliwe; ustanowienie ograniczonej liczby opcji domyślnych, które zwiększają udział pracowników w programach). Doświadczenie międzynarodowe pokazuje, że automatyczny zapis w planach emerytalnych jest jednym z najważniejszych czynników zwiększających wysokość dobrowolnych oszczędności6.

Udoskonalenie fazy dekumulacji systemów - zabezpieczenie przed masową wypłatą emerytur

W tym celu niezbędne jest np. wprowadzenie opcji emerytalnych zgodnych z zasadami zabezpieczenia społecznego i z potrzebami poszczególnych pracowników. W wielu krajach zgromadzone środki można wypłacić w całości lub w części z konta indywidualnego po osiągnięciu oficjalnego wieku emerytalnego lub wcześniej. Jest to sprzeczne z zasadami zabezpieczenia społecznego, zgodnie z którymi stan konta powinien zostać przekształcony we względnie stabilne źródło dopływu świadczeń na etapie bierności zawodowej. Z drugiej strony w większości krajów w odniesieniu do emerytur dostępne są modalności takie jak zaprogramowana wypłata oraz renta dożywotnia.

Obydwie alternatywy mają swoje wady i zalety; warto, aby przyszły emeryt znał je i był w stanie na tej podstawie podjąć świadomą decyzję. Opcje te powinny być także doskonalone, np. poprzez łagodzenie skutków zmniejszających się otrzymywanych kwot wypłat lub przez uwzględnienie ubezpieczenia od długowieczności, działającego wówczas, gdy emeryt przekracza oczekiwaną długość życia. Możliwe jest również tworzenie nowych opcji emerytalnych, stanowiących uzupełnienie dla tradycyjnej emerytury i renty dożywotniej, których innowacyjność zapewnia ochronę na wypadek długowieczności przez uwspólnienie ryzyka przeżycia przy obniżonych kosztach7.

* * * * *

Manuel Tabilo – ukończył Wydział Nauk Ekonomicznych i Wydział Nauk Ścisłych na Universidad de Chile w Santiago, Chile. Od 2007 roku pracuje w Międzynarodowej Federacji Administratorów Funduszy Emerytalnych (FIAP). Prowadzi badania związane z funkcjonowaniem i rozwojem prywatnych systemów emerytalnych w różnych krajach (ze szczególnym uwzględnieniem Ameryki Łacińskiej).

Manuel Tabilo – ukończył Wydział Nauk Ekonomicznych i Wydział Nauk Ścisłych na Universidad de Chile w Santiago, Chile. Od 2007 roku pracuje w Międzynarodowej Federacji Administratorów Funduszy Emerytalnych (FIAP). Prowadzi badania związane z funkcjonowaniem i rozwojem prywatnych systemów emerytalnych w różnych krajach (ze szczególnym uwzględnieniem Ameryki Łacińskiej).

______

1Międzynarodowa Federacja Administratorów Funduszy Emerytalnych (FIAP) to międzynarodowa agencja z siedzibą w Urugwaju, stowarzyszająca zarządzających funduszami emerytalnymi i ich organizacje branżowe w 11 krajach (Boliwia, Kolumbia, Kostaryka, Kazachstan, Chile, Salwador, Hiszpania, Meksyk, Peru, Republika Dominikany i Urugwaj). Jej celem jest wspieranie doskonalenia i konsolidacji prywatnych systemów emerytalnych, aby oferować pracownikom najlepsze możliwe emerytury w ramach zrównoważonego finansowo systemu, przy jednoczesnym wspieraniu rozwoju państw i ich gospodarek. Aby to osiągnąć, federacja stara się być platformą spotkań i wymiany doświadczeń pomiędzy krajami, które przyjęły prywatnie zarządzane plany kapitałowe, a także dostarcza im informacji oraz wsparcia w doskonaleniu ich systemów.

2Źródło: „Współczynnik potencjalnego wsparcia (15–64/65+) według regionu, podregionu i kraju na lata 1950–2100 (stosunek populacji w wieku 15–64 lat do populacji w wieku 65 lat i starszej )”, World Population Prospects 2019, Organizacja Narodów Zjednoczonych.

3Podatek od wartości dodanej.

4Przykładem takiej aplikacji jest pinBox Solutions (https://www.pinboxsolutions.com/), rozwiązanie technologii finansowej mające na celu włączenie cyfrowe mikroemerytur w Azji, Afryce, Ameryce Łacińskiej oraz na Karaibach.

5Kalkulacja ta przyjmuje: składkę obowiązkową w wysokości 10%; składkę dobrowolną w wysokości 5%; opodatkowany dochód w wysokości 1000 jednostek monetarnych; rozpoczęcie płacenia składek w wieku 25 lat; przejście na emeryturę w wieku 65 lat; składki wnoszone przez 80% długości aktywności zawodowej.

6Do 2024 roku mechanizm ten zostanie zastosowany w kapitałowych planach oszczędności emerytalnych w co najmniej ośmiu krajach (USA, Nowa Zelandia, Włochy, Zjednoczone Królestwo Wielkiej Brytanii i Irlandii Północnej, Turcja, Litwa, Polska i Irlandia), uzupełniając tym samym źródła dochodu emerytalnego tysięcy pracowników.

7W literaturze ten rodzaj mechanizmów określa się jako nowoczesne tontyny. Szczegółowe informacje na ten temat można znaleźć np. w artykule „A Sustainable, Variable Lifetime Retirement Income Solution for the Chilean Pension System”(„Zrównoważone, zróżnicowane rozwiązanie dla chilijskiego systemu emerytalnego zapewniające dożywotni dochód emerytalny”, dostępnym na stronie: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=4045646 ).